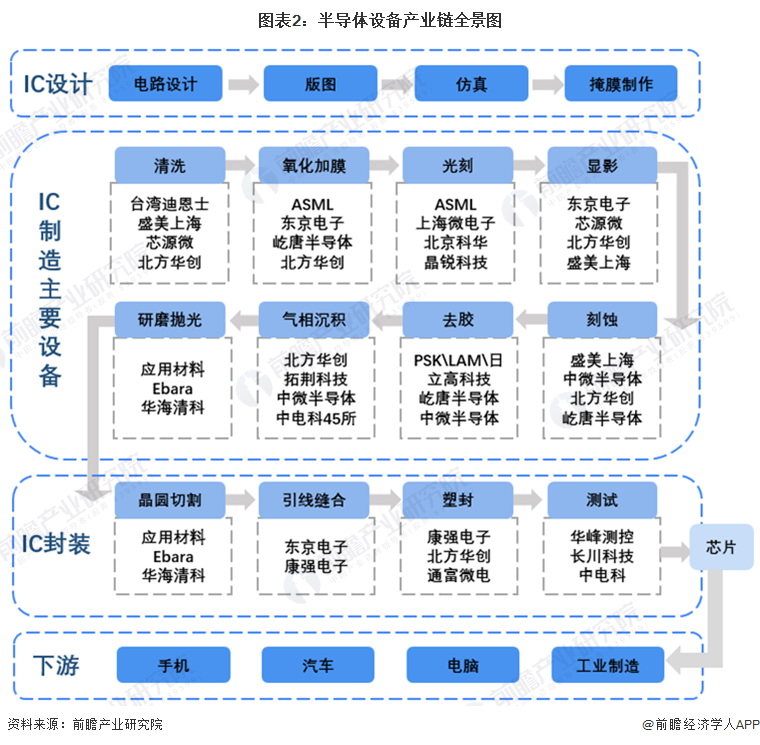

集成电路的制作的步骤可大致分为IC设计、芯片制造(前道)和芯片封测(后道)环节,其中在IC设计环节的光罩制作流程要使用到掩膜制版机;在芯片制造(前道)环节的全流程都要使用到相应的设备,薄膜沉积要使用到CVD设备、PVD的设备等,光刻要使用到光刻机,显影要使用到显影机,刻蚀要使用到刻蚀设备,离子注入要使用到离子去胶机、离子注入机等,抛光要使用到CMP设备等。

在芯片测封(后道)环节的全流程也都要使用到相应的设备,切割需要用到划片机、晶圆安装机、清理洗涤设施等,贴片要使用到贴片机、烤箱等,焊线要使用到引线缝合机等,封装要使用到注塑机、切脚成型等封装设备,检测要使用到测试设备。

目前,我国半导体设备产业链公司数较多,竞争非常激烈,随技术的持续不断的发展,企业的核心竞争力也在逐步提升。大部分环节是外资品牌主导,国产化较低,如氧化加膜、光刻设备、显影设备、抛光设备、去胶设备、警员切割设备等。从产业链全景图来看,细致划分领域的企业格局不完全一样,但整体看来北方华创、中微半导体、盛美上海、上海微电子涵盖大部分工序。

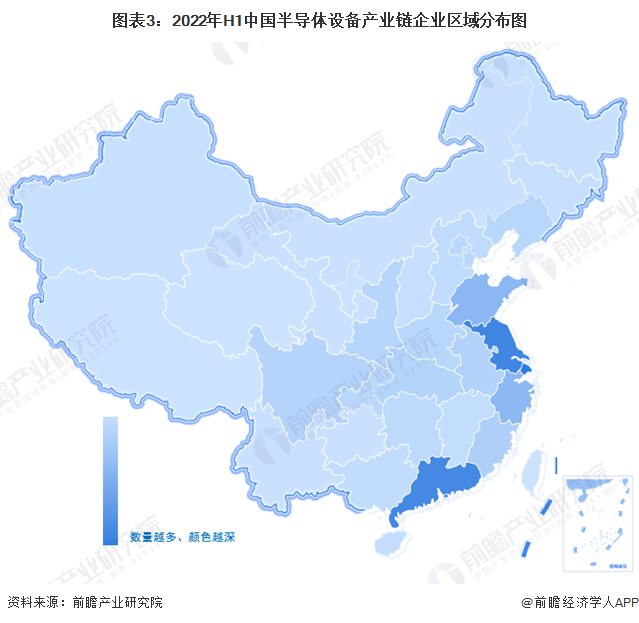

从区域来看,华南、华东的公司数集中度较高,与此同时产业链相对完善,产值在全国相对较高。

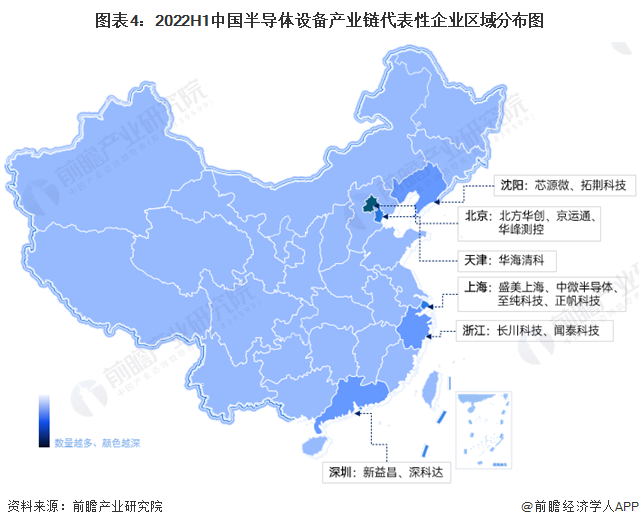

从代表性企业分布情况去看,广东、江苏代表性企业较多,企业竞争力强,覆盖半导体设备全产业链。同时部分区域在半导体设备产业链中有代表性企业,如沈阳的芯源微、拓荆科技;北京的华峰测控、京运通、北方华创;天津的华海清科等。

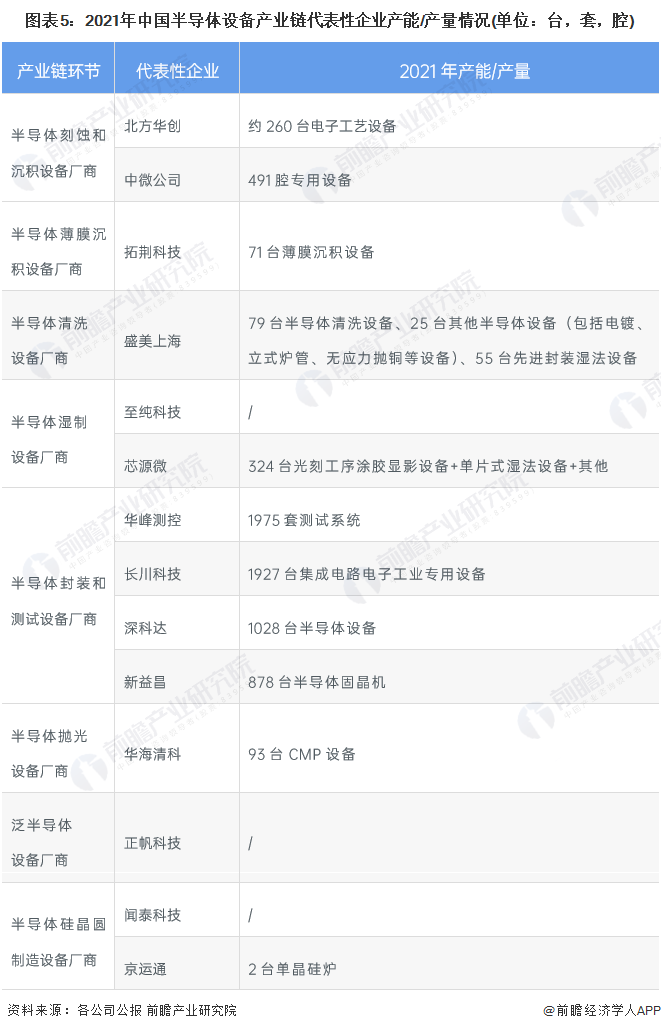

目前,从数量上看我国半导体封装和测试设备厂商的产量最多,华峰测控2021年产量1975套检测系统。其次是半导体湿制设备厂商的芯源微,2021年产量324台。盛美上海的清理洗涤设施产量突破150台。半导体设备产业链上的其它代表性企业产能/产量情况如下:

注:统计的企业为公布相关产能/产量数据的上市企业,未公布具体产能/产量数据的上市企业未纳入统计中。

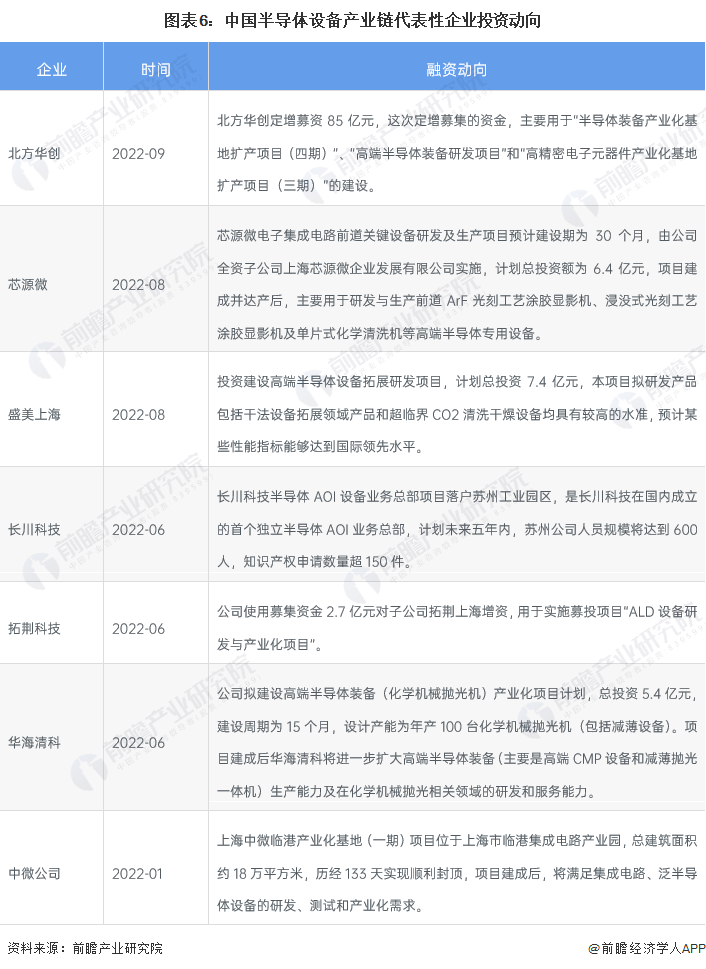

半导体设备产业代表性企业的投资动向最重要的包含收购公司拓展业务、对子公司增资、厂房和生产线的建设等方式。半导体设备产业代表性企业最新投融资动向如下:

更多本行业研究分析详见前瞻产业研究院《中国半导体设备行业市场需求前景与投资规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对半导体设备行业的发展背景、供需情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来半导体设备行业发展轨迹及实践经验,对半导体设备行...

如在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章数据,请联系前瞻产业研究院,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

前瞻产业研究院刘珊源受邀为衢州市衢江区、成都东部新区作招商引资策略专题培训

前瞻编制完成《开平市低空经济产业高质量发展规划(2024—2030年)》并正式发布

前瞻受邀参加广州民营科技园暨“七维协同 创新提质”科学技术创新园区大会暨签约仪式

前瞻编制完成《中国儿童产业友好实践洞察白皮书》于深圳首届儿童友好博览会正式对外发布